1. Hva er SMI Ergodic Indicator?

De SMI Ergodic Indicator er en teknisk analyse verktøy som brukes til å identifisere retningen for prismomentum og potensielle trendvendinger. Denne indikatoren er utviklet av William Blau og er designet for å minimere støyen forbundet med daglige prissvingninger og gi et klarere bilde av markedets momentum.

Traders foretrekker ofte SMI Ergodic Indicator fordi den kan være mindre utsatt for falske signaler sammenlignet med andre momentumindikatorer. Dens unike beregningsmetode hjelper med å identifisere den sanne styrken til en trend, noe som gjør den til et verdifullt verktøy for traders ønsker å kapitalisere på vedvarende markedsbevegelser. SMI Ergodic Indicator er spesielt effektiv i trendmarkeder der den kan signalisere fortsettelse eller utmattelse av en trend.

1.1. Matematikken bak SMI Ergodic Indicator

Kjerneformelen

De SMI Ergodic Indicator beregnes gjennom en flertrinnsprosess, som begynner med differansen mellom gjeldende sluttkurs og medianprisen for en gitt periode. Denne forskjellen blir referert til som Lukke Prisoscillator (CPO). CPOen glattes deretter med en dobbel utjevningsprosess ved hjelp av Eksponentielle glidende gjennomsnitt (EMA). Den første utjevningen påfører en EMA over CPO, og den andre utjevningen påfører en annen EMA over de første EMA-resultatene.

Signallinje og oscillator

Det neste trinnet innebærer opprettelsen av Signallinje, som er en EMA av selve SMI Ergodic Indicator. Den endelige SMI Ergodic-verdien plottes deretter sammen med signallinjen på et diagram, og gir en visuell representasjon av momentumskift. Krysset av SMI Ergodic-linjen og Signallinjen indikerer ofte potensielle inn- eller utgangspunkter for traders.

Normaliseringsprosess

Et sentralt aspekt ved SMI Ergodic Indicator er dens normaliseringsprosess, som deler den dobbeltutjevnede CPOen med en dobbelutjevnet absolutt versjon av CPOen (representerer maksimalt mulig bevegelse bort fra medianprisen). Denne normaliseringen hjelper til med å skalere indikatoren til å svinge rundt null, noe som hjelper til med å identifisere overkjøpte og oversolgte forhold.

| Komponent | Beskrivelse |

|---|---|

| Sluttkursoscillator | Forskjellen mellom sluttkurs og mediankurs. |

| Første EMA Smoothing | Påføres CPO for første utjevning. |

| Andre EMA-utjevning | Brukes på de første EMA-resultatene for ytterligere utjevning. |

| Signallinje | EMA av SMI Ergodic Indicator brukt til signalgenerering. |

| normalisering | Deler den dobbeltutjevnede CPOen med en dobbelutjevnet absolutt versjon for å skalere indikatoren. |

Praktisk anvendelse

De traders vil ofte justere periodelengder for både medianprisberegningen og EMA-utjevningen for å passe deres handelsstrategi. Standardinnstillingene er kanskje ikke optimale for alle markedsforhold eller tidsrammer, så finjustering av disse parameterne kan forbedre indikatorens effektivitet. I tillegg kan SMI Ergodic Indicators reaksjonsevne økes eller reduseres ved å justere EMA-utjevningskonstantene, slik at traders for å skreddersy indikatorens følsomhet til volatilitet på markedet.

1.2. SMI vs. tradisjonelle momentumindikatorer

SMI vs. tradisjonelle momentumindikatorer

De Stokastisk momentumindeks (SMI) skiller seg fra tradisjonelle momentumindikatorer som Relative Strength Index (RSI) og standard Stokastisk Oscillator ved å fokusere på sentral tendens av pris i motsetning til bare sluttkursen. Denne tilnærmingen tar sikte på å gi en mer raffinert syn på momentum, som fanger opp nyansene av prisbevegelser som andre indikatorer kan gå glipp av.

Tradisjonelle momentumindikatorer lider ofte under skarpe bevegelser og falske signaler i volatile markeder. SMI, med sin dobbel utjevningsprosess, reduserer disse problemene, og tilbyr et jevnere resultat som kan være mer pålitelig i perioder med uregelmessige prisendringer. Ved å sammenligne sluttkursen med midtpunktet av høy/lav-området, reduserer SMI virkningen av uteliggere, som kan forvrenge avlesningene til tradisjonelle indikatorer.

RSI, en mye brukt momentum indikator, måler hastigheten og omfanget av retningsbestemte prisbevegelser. Den opererer på en skala fra 0 til 100, og vurderer vanligvis avlesninger over 70 som overkjøpt og under 30 som oversolgt. SMI gir imidlertid en midtlinjekryss signal, som ikke er iboende overkjøpt eller oversolgt, men snarere indikerer en endring i momentumretningen. Dette senterlinjetilnærming kan være spesielt nyttig for å identifisere trendvendinger eller bekreftelser.

Divergens spiller en nøkkelrolle i vurderingen av momentumindikatorer. Mens både SMI og tradisjonelle indikatorer som RSI kan indikere divergens, tillater SMIs følsomhetsjustering traders for å finjustere indikatoren for bedre divergensdeteksjon. En divergens oppstår når prisen gjør nye høyder eller nedturer, men indikatoren klarer ikke å bekrefte disse med sine høyder eller nedturer, noe som ofte signaliserer en potensiell reversering.

| Indikator | Fokus på pris | Utjevningsprosess | Skala | Overkjøpt/oversolgt nivåer | Divergenssensitivitet |

|---|---|---|---|---|---|

| SMI | Sentral tendens | Dobbel glattet | Ingen fast skala | Centerline Crossover | Justerbar følsomhet |

| RSI | Avsluttende pris | Enkel glattet | 0-100 | 70/30 | Fast følsomhet |

| Stokastisk Oscillator | Avsluttende pris | Enkel glattet | 0-100 | 80/20 | Fast følsomhet |

SMIs design tillater traders til fange opp mer nyanserte markedstrender og filtrere ut støy bedre enn tradisjonelle momentumindikatorer. Dens tilpassbare natur muliggjør en mer skreddersydd applikasjon til ulike markedsforhold og individuelle trading strategier.

2. Hvordan sette opp SMI Ergodic Indicator?

Sette opp SMI Ergodic Indicator

For å begynne å bruke SMI Ergodic Indicator (SMI), traders må først legge det til kartprogramvaren deres. De fleste handelsplattformer inkludere SMI som en del av deres tekniske analyseverktøy. For å sette opp SMI, finn indikatoren i plattformens indikatorliste og bruk den på diagrammet.

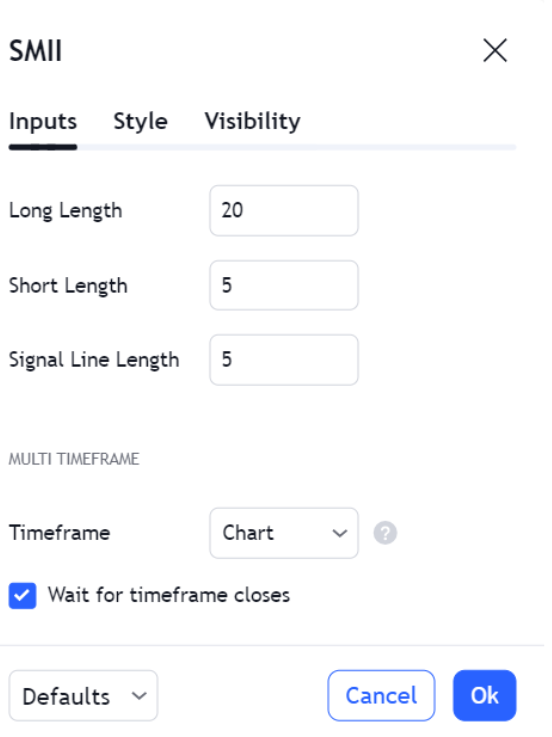

Konfigurering av SMI innebærer å justere dens tre hovedparametre: tidsperioden for den korte eksponentielle glidende gjennomsnitt (EMA), tidsperioden for den lange EMA, og tidsperioden for signallinjen. Standardinnstillingene som ofte brukes er 5 for den korte EMA, 20 for den lange EMA og 5 for signallinjen, men disse kan endres basert på traders preferanser og det spesifikke markedet som analyseres.

| Parameter | Standardinnstilling | passelig |

|---|---|---|

| Kort EMA | 5 | Ja |

| Lang EMA | 20 | Ja |

| Signallinje EMA | 5 | Ja |

Når parametrene er satt, vil SMI vise to linjer på diagrammet: SMI-linjen og signallinjen. SMI-linjen reflekterer dagens markedsmomentum, mens signallinjen fungerer som en trigger for kjøps- og salgssignaler. Traders ser ofte etter crossovers mellom disse to linjene som potensial trade inn- eller utgangspunkter.

Når parametrene er satt, vil SMI vise to linjer på diagrammet: SMI-linjen og signallinjen. SMI-linjen reflekterer dagens markedsmomentum, mens signallinjen fungerer som en trigger for kjøps- og salgssignaler. Traders ser ofte etter crossovers mellom disse to linjene som potensial trade inn- eller utgangspunkter.

For å forbedre indikatorens effektivitet, traders kan også justere følsomheten til divergensen å innrette seg med deres risiko toleranse og handelsstil. Dette gjøres ved å finjustere EMA-innstillingene, med lavere innstillinger som øker følsomheten og høyere innstillinger reduserer den. det er avgjørende å tilbaketest eventuelle justeringer for å sikre at de blir bedre trade resultater innenfor rammen av traders strategi.

2.1. Konfigurere SMI Ergodic-innstillinger

Justering av EMA-perioder

Finjustere Eksponentiell Flytende Gjennomsnitt (EMA) perioder for SMI Ergodic er et kritisk skritt i å skreddersy indikatoren til individuelle handelspreferanser. De Kort EMA og Lang EMA fungere som kjernekomponentene som dikterer SMIs følsomhet for prisbevegelser. EN kortere Short EMA vil føre til at SMI-linjen reagerer raskere på prisendringer, som kan være advantageous i volatile markeder eller for kortsiktig handel. Omvendt kan en forlengelse av Short EMA jevne ut volatiliteten og kan være bedre egnet for langsiktig trendfølging.

De Lang EMA etablerer den bredere markedskonteksten ved å filtrere ut mindre prissvingninger. En økt lang EMA-periode kan gi et mer pålitelig signal for den rådende trenden, men kan også forsinke inngangs- og utgangspunkter. Traders må finne en balanse mellom respons og pålitelighet når de konfigurerer disse innstillingene.

Signallinje EMA-hensyn

De Signallinje EMA fungerer som en metode for å generere handelssignaler når den krysser SMI-linjen. EN mindre signallinje EMA periode resulterer i en mer responsiv signallinje, som kan være fordelaktig for tidlig identifisering trade innganger. Dette kan imidlertid også føre til en høyere frekvens av falske signaler. EN større signallinje EMA periode vil produsere en jevnere signallinje, som potensielt reduserer falske signaler, men på bekostning av aktualitet.

Sensitivitet og divergens

justere følsomheten til divergensen er en annen spak traders kan trekke for å finjustere SMI Ergodic. Dette innebærer å endre EMA-periodene for å enten øke eller redusere indikatorens følsomhet for prisbevegelser. Tabellen nedenfor skisserer virkningen av å justere EMA-innstillinger på SMIs følsomhet:

| EMA-justering | Følsomhetspåvirkning | Potensiell fordel |

|---|---|---|

| Avta | Høyere følsomhet | Raskere reaksjon på prisendringer |

| Øke | Lavere følsomhet | Mykere signal, færre piskesager |

Justering av følsomheten må gjøres med hensyn til traders risikotoleranse og egenskapene til eiendelen traded. Backtesting eventuelle endringer i SMI-innstillingene er avgjørende for å validere deres effektivitet innenfor en gitt handelsstrategi.

2.2. Integrering av SMI Ergodic med handelsplattformer

Kompatibilitet med populære handelsplattformer

SMI Ergodic Indicator er kompatibel med store handelsplattformer slik som MetaTrader 4 (MT4), MetaTrader 5 (MT5) og TradingView. For å integrere SMI Ergodic med disse plattformene, traders trenger ofte å laste ned og installere en tilpasset versjon av indikatoren, siden den kanskje ikke er inkludert i plattformens standard indikatorbibliotek.

Tilpasning og optimalisering

Ved installasjon, traders kan få tilgang til indikatorens egenskaper til tilpasse EMA-periodene og andre innstillinger. Denne tilpasningen er avgjørende for å tilpasse SMI Ergodic med individuelle handelsstrategier og markedsforhold. For eksempel, i MT4 eller MT5, høyreklikker du på indikatoren i 'Navigator'-panelet og velger 'Egenskaper', åpnes en dialogboks der parametere kan endres. I TradingView, klikker du på tannhjulet "Innstillinger" når indikatoren er aktiv, kan du gjøre lignende justeringer.

Sanntidsapplikasjon

Når den er integrert, vises SMI Ergodic på prisdiagrammet, og gir sanntidsinnsikt i markedsmomentum. Traders kan bruke indikatoren til ulike tidsrammer, fra minuttdiagrammer for skalperingsstrategier til daglige eller ukentlige diagrammer for langsiktig trendanalyse. Det er viktig å merke seg at responsen til SMI Ergodic vil variere med forskjellige tidsrammer, noe som bør vurderes når du justerer innstillingene.

Varsler og automatisering

Avanserte plattformer som TradingView tilbyr muligheten til å stille inn tilpassede varsler basert på SMI Ergodic sine signaler. Traders kan konfigurere varsler for når SMI krysser visse nivåer, noe som potensielt indikerer en kjøps- eller salgsmulighet. Videre tillater plattformer med automatiserte handelsmuligheter traders å utvikle Ekspertrådgivere (EAer) eller skript som kan trade basert på SMI Ergodic-signalene, og automatiserer dermed handelsstrategiene deres.

Datavisualiseringsforbedringer

For bedre visualisering, traders kan forbedre SMI Ergodics utseende på kartet ved å justere farger, linjetykkelse og stil. Dette kan hjelpe til med å skille SMI-linjen fra signallinjen, noe som gjør det lettere å oppdage kryssinger og divergenser som er kritiske for trade beslutninger.

3. Hvordan bruke SMI Ergodic Indicator for Trade Inn- og utganger?

Trade Inngangskriterier med SMI Ergodic

når SMI Ergodic linje krysser over signallinjen, blir det ofte tolket som et bullish momentumsignal, noe som antyder et potensielt inngangspunkt for en lang posisjon. Traders bør se etter denne crossoveren i en oppgående trend for å tilpasse seg den bredere markedsretningen. Omvendt, a kryss under signallinjen kan indikere bearish momentum, antyder en mulighet til å gå inn i en short trade. Det er tilrådelig å søke ytterligere bekreftelse fra andre tekniske indikatorer eller prismønstre for å øke påliteligheten til signalene.

Trade Utgangskriterier med SMI Ergodic

Å sette utgangspunkter er avgjørende for å beskytte fortjeneste og begrense tap. En vanlig strategi er å gå ut av en lang posisjon når SMI Ergodic-linjen krysser under signallinjen, som signaliserer tap av oppadgående momentum. For en kort posisjon oppstår et utgangssignal når SMI Ergodic linje krysser over signallinjen, noe som tyder på at nedadgående momentum avtar. Traders kan også bruke en forhåndsdefinert risiko-belønning forholdet eller sett stop-loss og take-profit nivåer basert på volatiliteten eller viktige støtte- og motstandsnivåer.

Optimalisering av inn- og utgangspunkter

For å optimalisere trade inn- og utganger, traders kan justere SMI Ergodics følsomhet ved å endre tidsperiodeinnstillingene. En kortere tidsperiode gjør indikatoren mer følsom for prisbevegelser, og gir tidligere signaler, mens en lengre tidsperiode gir jevnere og potensielt mer pålitelige signaler. Backtesting strategier med historiske data kan bidra til å bestemme de mest effektive innstillingene for spesifikke handelsinstrumenter og tidsrammer.

| SMI Ergodic Signal | Trade Handling | Ytterligere bekreftelse |

|---|---|---|

| Linjen krysser over signallinjen | Vurder lang oppføring | Bullish mønstre, andre indikatorer |

| Linjen krysser under signallinjen | Vurder kort oppføring | Bearish mønstre, andre indikatorer |

| Linjen krysser under signallinjen (i lang) | Gå ut av lang posisjon | Støttenivåer, etterfølgende stop-loss |

| Linjen krysser over signallinjen (kort sagt) | Avslutt kort posisjon | Motstandsnivåer, etterfølgende stop-loss |

Ved å integrere SMI Ergodic-indikatoren i en omfattende handelsplan som inkluderer riktig risikostyring og markedsanalyse, traders kan forbedre deres evne til å ta informerte beslutninger om trade inn- og utganger.

3.1. Identifisering av overkjøpte og oversolgte forhold

Overkjøpte og oversolgte forhold med SMI Ergodic Indicator

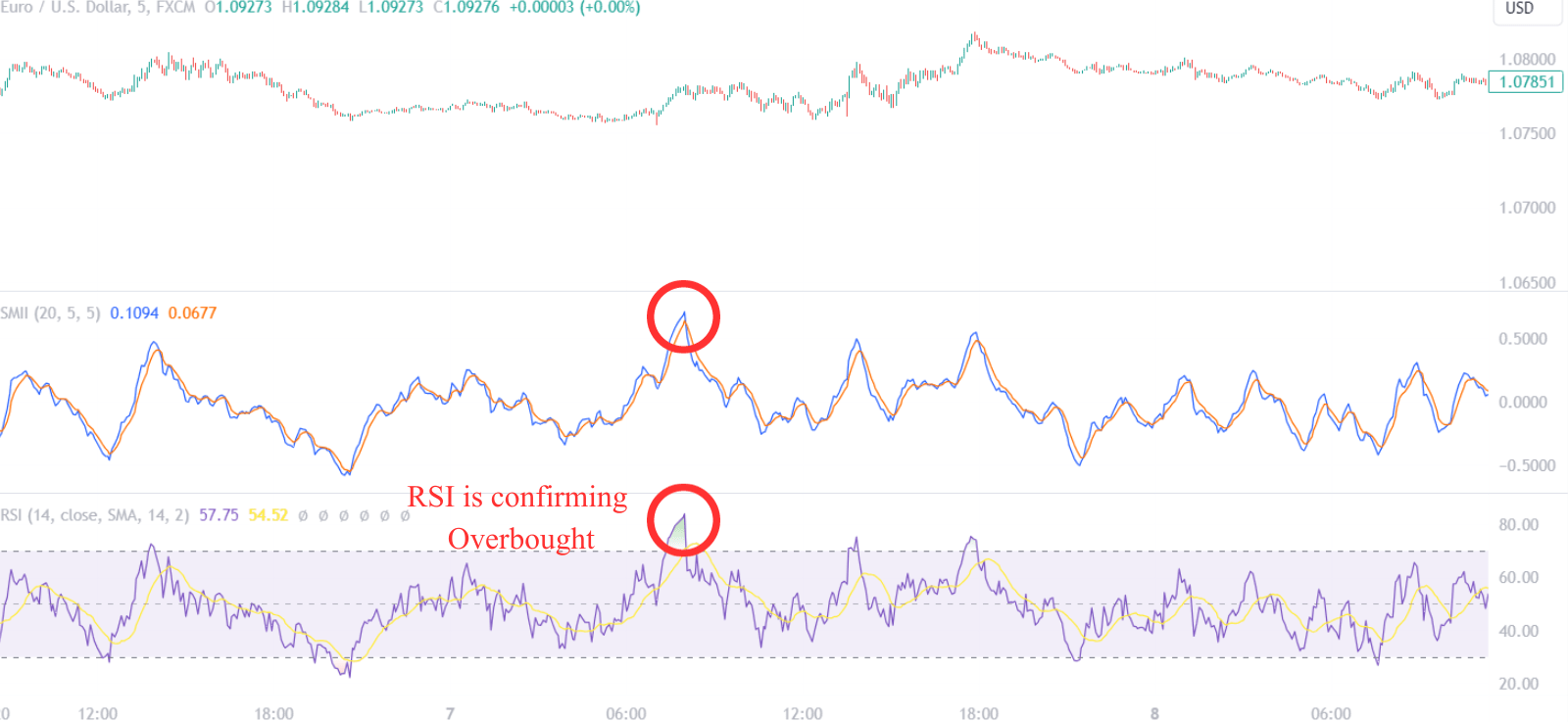

SMI Ergodic Indicator er dyktig til å finne overkjøpte og oversolgte markedsforhold som er kritiske for traders ønsker å kapitalisere på potensielle reverseringer. Overkjøpte forhold antyder at en eiendel kan prises for høyt og kan skyldes en nedgang, mens oversolgte forhold indikerer at en eiendel kan være undervurdert og klar for en oppoverkorreksjon.

For å identifisere disse forholdene, traders observerer SMI Ergodics verdi i forhold til terskelverdiene. Vanligvis signaliserer en verdi over en viss øvre terskel, for eksempel +40, et overkjøpt marked. Omvendt, en verdi under en lavere terskel, som -40, angir et oversolgt marked. Disse tersklene er ikke faste og kan variere basert på aktiva og markedsvolatilitet.

Kritiske SMI Ergodic-verdier for markedsforhold

| SMI Ergodic Value | Markedstilstand |

|---|---|

| Over +40 | overkjøpt |

| Under -40 | solgt |

Traders bør vurdere disse forholdene som en oppfordring til å se etter ytterligere bekreftelser før utførelse trades. For eksempel, i et overkjøpt marked, kan man se etter bearish reverseringsmønstre eller økende salgsvolum som bekreftelse på å gå inn i en shortposisjon. På samme måte, under oversolgte forhold, kan bullish mønstre og økende kjøpsvolum validere en lang oppføring.

Det er viktig å integrere overkjøpte og oversolgte signaler med andre aspekter av markedsanalyse. SMI Ergodic-indikatoren skal ikke være den eneste bestemmende faktoren trade beslutninger. I stedet fungerer den best når den kombineres med andre tekniske indikatorer, fundamental analyse, og en forståelse av den bredere markedskonteksten.

3.2. Divergenshandel med SMI Ergodic

Divergenshandel med SMI Ergodic

Handel basert på divergens innebærer å identifisere når prishandlingen til en eiendel og en indikator, som SMI Ergodic, beveger seg i motsatte retninger. Dette fenomenet kan signalisere en potensiell reversering i den nåværende trenden. En bullish divergens oppstår når prisene danner lavere nedturer mens SMI Ergodic-indikatoren danner høyere nedturer, noe som indikerer en svekkelse nedover. Omvendt, bearish divergens er tilstede når prisene når høyere høyder, men SMI Ergodic skaper lavere høyder, noe som tyder på falming oppover.

Til effektivt trade avvik med SMI Ergodic, traders bør overvåke oppførselen til indikatoren nøye i forhold til pris. En nøkkelstrategi er å se etter divergens ved ekstreme SMI Ergodic-verdier. For eksempel kan en bullish divergens nær -40-nivået være et sterkt signal for en lang posisjon. På samme måte kan en bearish divergens rundt +40-nivået være en overbevisende pekepinn for en kort posisjon.

Å innlemme divergens i handelsstrategier krever en disiplinert tilnærming til bekreftelse. Inngangspoeng bør valideres av tilleggsindikatorer som glidende gjennomsnitt, RSI eller MACD. Det er også avgjørende å vurdere volumtrender sammen med divergens for å måle styrken til den potensielle reverseringen.

Risikostyring er avgjørende ved handel med divergenser. Traders bør sette stop-loss-ordrer for å beskytte mot falske signaler og uventede markedsbevegelser. Bruken av risiko-belønningsforhold kan bidra til å bestemme levedyktige take-profit-nivåer, og sikre at trades er ikke bare angitt med forsiktighet, men også avsluttet med presisjon.

| Divergenstype | SMI Ergodic Behavior | Pris handling | Bekreftelsesstrategi |

|---|---|---|---|

| Bullish | Høyere lavmål | Lavere nedturer | Se etter økende kjøpsvolum, bruk tilleggsindikatorer for oppføringsbekreftelse |

| bearish | Lavere høyder | Høyere høyder | Overvåk salgsvolum, valider med andre tekniske verktøy |

Ved å fokusere på disse aspektene, traders kan utnytte SMI Ergodic-indikatoren for å oppdage potensielle reverseringer og forbedre sine handelsbeslutninger med en robust, divergensbasert tilnærming.

3.3. Kombinerer SMI Ergodic med andre tekniske verktøy

Forbedrer SMI Ergodic-signaler med bevegelige gjennomsnitt

Flytte gjennomsnitt er grunnleggende verktøy for traders, som gir innsikt i markedets retning. Når SMI Ergodic indikator signaliserer en potensiell reversering, og bekrefter dette med et glidende gjennomsnitt kan legge til et lag med pålitelighet. For eksempel kan en bullish divergens på SMI Ergodic kombinert med priskryss over et betydelig glidende gjennomsnitt, som 50-dagers eller 200-dagers, forsterke sannsynligheten for en opptrend.

Bruk av oscillatorer for ytterligere bekreftelse

Oscillatorer liker Relative Strength Index (RSI) eller Stokastisk Oscillator er verdifulle for å identifisere overkjøpte eller oversolgte forhold. Traders kan se etter sammenløp mellom SMI Ergodic divergens og disse oscillatorene når ekstreme nivåer. En bearish divergens på SMI Ergodic, sammen med en RSI-lesning over 70, kan tyde på en forestående nedtur.

Inkorporerer volumanalyse

Volumanalyse kan gi en dypere forståelse av styrken bak prisbevegelser. En økning i volum som følger med en bullish SMI Ergodic divergens indikerer sterk kjøperinteresse, som potensielt validerer signalet. Motsatt kan en bearish divergens med økende salgsvolum bekrefte et salg fremover.

Bruk av trendlinjer og støtte/motstandsnivåer

Trendlinjer og støtte/motstandsnivåer er avgjørende for å definere markedsstruktur. Effektiviteten til SMI Ergodic forsterkes når divergenser stemmer overens med et sprett fra en trendlinje eller et brudd gjennom et sentralt støtte- eller motstandsnivå. Denne justeringen kan tjene som et robust inngangs- eller utgangssignal for traders.

| Teknisk verktøy | Formål i kombinasjon med SMI Ergodic | Signalforsterkning |

|---|---|---|

| Glidende gjennomsnitt | Bekreft markedsretning | Trendbekreftelse |

| Oscillatorer (RSI, Stokastiske) | Identifiser overkjøpte/oversolgte forhold | Ekstrem validering |

| Volumanalyse | Målestyrken til prisbevegelser | Interessebekreftelse |

| Trendlinjer/støtte/motstand | Definer markedsstruktur | Strukturell innretting |

Ved å integrere disse tekniske verktøyene med SMI Ergodic-indikatoren, traders kan filtrere ut støy, øke sannsynligheten for vellykket trades, og utfør strategier med større selvtillit.

4. Hva er de beste strategiene for å bruke SMI Ergodic Indicator?

Trendfølger med SMI Ergodic Indicator

For å utnytte SMI Ergodic Indicator, trendfølgende strategier er svært effektive. Traders bør se etter SMI Ergodic-linjen for å krysse over signallinjen for å indikere en bullish trend, og omvendt indikeres en bearish trend når SMI Ergodic-linjen krysser under signallinjen. Disse overgangene kan være kraftige når de oppstår i forbindelse med en nylig avvisning av et betydelig glidende gjennomsnitt, for eksempel 50-dagers eller 200-dagers glidende gjennomsnitt.

tilbakeføring Trades og divergens

En annen strategi innebærer reversering trades som er basert på divergens mellom pris og SMI Ergodic Indicator. En bullish divergens oppstår når prisen registrerer et lavere lavpunkt, men SMI Ergodic danner et høyere lavpunkt, noe som antyder svekket nedadgående momentum og en potensiell oppsidereversering. På samme måte er en bearish divergens tilstede når prisen treffer et høyere høydepunkt, mens SMI Ergodic gjør en lavere høy, noe som indikerer falming oppadgående momentum og en mulig reversering av nedsiden.

Utbruddsbekreftelse

Til avslapnings traders, SMI Ergodic Indicator kan bekrefte styrken til et utbrudd. Et sterkt trekk ledsaget av en tilsvarende kraftig økning eller fall i SMI Ergodic-verdien gir troverdighet til utbruddet, noe som antyder at det ikke er et falskt signal. Dette gjelder spesielt hvis utbruddet skjer med økende volum, noe som kan observeres gjennom volumanalyse.

Kombiner med andre tekniske verktøy

| Strategi | SMI Ergodic Rolle | Komplementært verktøy | Formål |

|---|---|---|---|

| Trendbekreftelse | Retningsbestemt crossover | Glidende gjennomsnitt | Bekreft trendens gyldighet |

| Overkjøpte/oversolgte skuespill | Ekstreme identifikasjon | Oscillatorer (RSI, Stokastiske) | Bekreft ekstreme momentum |

| Styrken til utbrudd | Utbruddsbekreftelse | Volumanalyse | Bekreft utbrudd med volumstyrke |

| Strukturell Trades | Innretting med struktur | Trendlinjer/støtte/motstand | Trade sprett eller pauser på nøkkelnivåer |

Ved å integrere SMI Ergodic med disse strategiene og verktøyene, traders kan forbedre deres markedsanalyse og forbedre timingen og påliteligheten til deres trades. Det er avgjørende å bruke SMI Ergodic i sammenheng med generelle markedsforhold og i forbindelse med andre tekniske analyseverktøy for optimale resultater.

4.1. Kortsiktige handelsstrategier

Scalping for profitt

Skalpering er populært kortsiktig handelsstrategi som innebærer å gjøre mange trades over en dag for å fange opp små prisbevegelser. Traders som bruker denne metoden setter vanligvis tette stopp-tap og har laserfokus på inn- og utgangspunkter. Nøkkelen til vellykket skalpering ligger i likviditet og volatilitet; svært likvide markeder gir mulighet for rask inn- og utgang, mens volatilitet gir de prisbevegelsene som er nødvendige for å tjene penger.

momentum Trading

I momentum handel, traders se etter høyvolumspapirer som beveger seg i én retning og forsøk å hoppe på bølgen for å tjene på trenden. Å identifisere momentum kan innebære å lete etter bestandene treffer nye høyder eller nyheter som sannsynligvis vil forårsake betydelig bevegelse. Timing er kritiskog traders bruker ofte kortsiktige indikatorer som 1-minutters eller 5-minutters glidende gjennomsnitt for å finne de perfekte inngangs- og utgangspunktene.

Bruk av breakouts

Traders som fokuserer på utbrudd ser etter tilfeller der prisen beveger seg utenfor et definert støtte- eller motstandsnivå med økt volum. Denne strategien er avhengig av at slike brudd ofte fører til betydelige retningsbevegelser. Volum er en nøkkelindikator; en breakout akkompagnert av høyt volum har større sjanse for suksess.

| Strategi | Nøkkelindikator | Fokus |

|---|---|---|

| Skalpering | Likviditet og volum | Tight stop-loss, raskt trades |

| momentum Trading | Volum og trend | Følger kortsiktige trender |

| Kviser | Volum og pris | Handel utenfor nøkkelnivåer |

Nyheter spiller

Kortsiktig traders utnytter ofte volatiliteten som utløses av nyhetshendelser. Av trading nyheter, traders må være raske til å reagere ettersom markeder kan bevege seg raskt som svar på kunngjøringer. Denne strategien krever en sanntids nyhetskilde og evnen til raskt å analysere den potensielle markedspåvirkningen.

Tilbakevending til gjennomsnittet

Denne strategien er basert på teorien om at priser og avkastning til slutt går tilbake til gjennomsnittet eller gjennomsnittet. Denne gjennomsnittlige reverseringsstrategien brukes vanligvis i markeder med avgrensning av intervaller, hvor traders identifisere overkjøpte og oversolgte forhold ved hjelp av tekniske indikatorer som Relative Strength Index (RSI) eller Bollinger Band. Posisjoner tas når et avvik fra gjennomsnittet observeres, med forventning om at prisene vil gå tilbake til gjennomsnittsnivået.

4.2. Langsiktige posisjonshandelsstrategier

Fundamental analyse

Langsiktige posisjonshandelsstrategier dreier seg ofte om fundamental analyse. Dette innebærer et dypdykk i et selskaps økonomiske helse, ledelseskvalitet, markedsposisjon og potensial for fremtidig vekst. Traderere som bruker denne strategien ser vanligvis etter undervurderte aksjer eller sektorer med sterke vekstutsikter. De kan ha posisjoner i måneder eller til og med år, da de er mindre opptatt av kortsiktige markedssvingninger og mer fokusert på den langsiktige verdien.

Kjøp og hold

De kjøp og hold strategi er et klassisk eksempel på langsiktig posisjonshandel. Traders velge aksjer med sterke fundamentale eller ETF spore indekser, råvarer eller andre eiendeler, og beholde dem gjennom markedssykluser. Denne tilnærmingen drar nytte av renters rente og utbytte, og det krever mindre tid å overvåke daglige markedsbevegelser. Nøkkelen her er tålmodighet og en sterk overbevisning i de valgte eiendelenes langsiktige ytelse.

Sektorrotasjon

Traders som tar i bruk langsiktige strategier kan også engasjere seg i sektorrotasjon, flytting av investeringer til sektorer som forventes å gi bedre resultater i den kommende økonomiske syklusen. Denne strategien er avhengig av makroøkonomiske analyser og prognoser for å forutsi sektorytelse. For eksempel, under en økonomisk oppgang, kan sykliske sektorer som teknologi eller skjønnsmessige forbrukere favoriseres.

Teknisk analyse for inn- og utreise

Mens langsiktig traders fokus på grunnleggende, kan de fortsatt bruke teknisk analyse for å avgrense inn- og utgangspunkter. Identifisering av langsiktige trendlinjer, støtte- og motstandsnivåer kan hjelpe traders maksimerer avkastningen ved å gå inn til en mer gunstig pris og sette strategiske stop-loss-ordrer for å beskytte mot betydelige nedgangstider.

| Strategi | Fokusområde | Beskrivelse |

|---|---|---|

| Fundamental analyse | Bedrift/Eiendomshelse | Inngående undersøkelse av økonomi, ledelse og markedsposisjon. |

| Kjøp og hold | Langsiktig verdi | Holde sterke eiendeler gjennom markedssykluser for å dra nytte av utbytte og renters rente. |

| Sektorrotasjon | Økonomiske sykluser | Allokere investeringer til sektorer som sannsynligvis vil gi bedre resultater basert på makroøkonomiske trender. |

| Teknisk analyse | Inn-/utgangspunkter | Bruke diagrammønstre for å bestemme optimale tidspunkter for å gå inn eller ut av en posisjon. |

Ved å integrere disse strategiene, langsiktig posisjon traders har som mål å bygge en robust portefølje som kan tåle kortsiktig markedsvolatilitet samtidig som de utnytter vekstpotensialet over lengre perioder.

4.3. Risikostyringsteknikker med SMI Ergodic Indicator

Risikostyringsteknikker med SMI Ergodic Indicator

De SMI Ergodic Indicator, et verktøy som brukes av traders for å måle markedsmomentum, kan være en effektiv komponent i en risikostyringsstrategi. Å gi klare signaler for potensielle trendvendinger gjør det mulig traders for å justere sine posisjoner før store markedsbevegelser. Indikatoren består av to linjer: SMI-linjen og Signallinjen. EN crossover av disse linjene kan indikere en endring i trend, som traders kan bruke som en utløser for å stramme stopp eller ta fortjeneste.

Posisjonsstørrelsen kan foredles ved hjelp av SMI Ergodic Indicator. For eksempel, når SMI-linjen er i en sterk oppadgående trend over signallinjen, traders kan øke posisjonsstørrelsen på en kontrollert måte. Omvendt, hvis SMI-linjen krysser under signallinjen, kan det være et signal til redusere eksponeringen eller bytt til eiendeler som viser sterkere momentum.

Stille stopp-tap-ordrer basert på SMI Ergodic Indicator kan bidra til å beskytte kapital. Traders kan plassere et stop-loss like under et nylig lavt nivå hvis SMI-linjen er over signallinjen, noe som tyder på en oppgående trend. Hvis SMI-linjen er under signallinjen, noe som indikerer en potensiell nedadgående trend, kan et stopp-tap settes like over en nylig høy.

diversifiseringSelv om det ikke er en direkte funksjon av SMI Ergodic Indicator, utfyller den bruken. Ved å spre investeringer over ulike eiendeler som viser positive momentumsignaler fra SMI Ergodic Indicator, traders kan redusere risiko ytterligere. Denne tilnærmingen er i tråd med sektorrotasjonsstrategier, der eiendeler innenfor sektorer som er klar for vekst foretrekkes.

Inkorporering av SMI Ergodic Indicator i en bredere handelsplan er avgjørende. Den bør brukes sammen med andre analysemetoder, for eksempel fundamental analyse eller andre tekniske indikatorer, for å bekrefte signaler og styrke beslutningstaking. Denne mangefasetterte tilnærmingen er nøkkelen til å håndtere risiko og øke potensialet for konsekvent handelsfortjeneste.