1. Hva er Stokastisk RSI?

Forstå Stokastisk RSI Dynamics

Stokastiske RSI (StochRSI) opererer på prinsippet om at i en bullish marked, vil prisene lukke nær det høyeste, og i løpet av en bearish marked, har prisene en tendens til å lukke seg nær det laveste. Beregning av StochRSI innebærer å ta RSI for eiendelen og bruke den stokastiske formelen, som er:

StochRSI = (RSI - Lowest Low RSI) / (Highest High RSI - Lowest Low RSI)

Nøkkelparametre for StochRSI:

- RSI: De Relative Strength Index måler omfanget av nylige prisendringer for å evaluere overkjøpte eller oversolgte forhold.

- Laveste lav RSI: Den laveste verdien av RSI i tilbakeblikkperioden.

- Høyeste høye RSI: Den høyeste verdien av RSI i tilbakeblikkperioden.

Tolke StochRSI-signaler

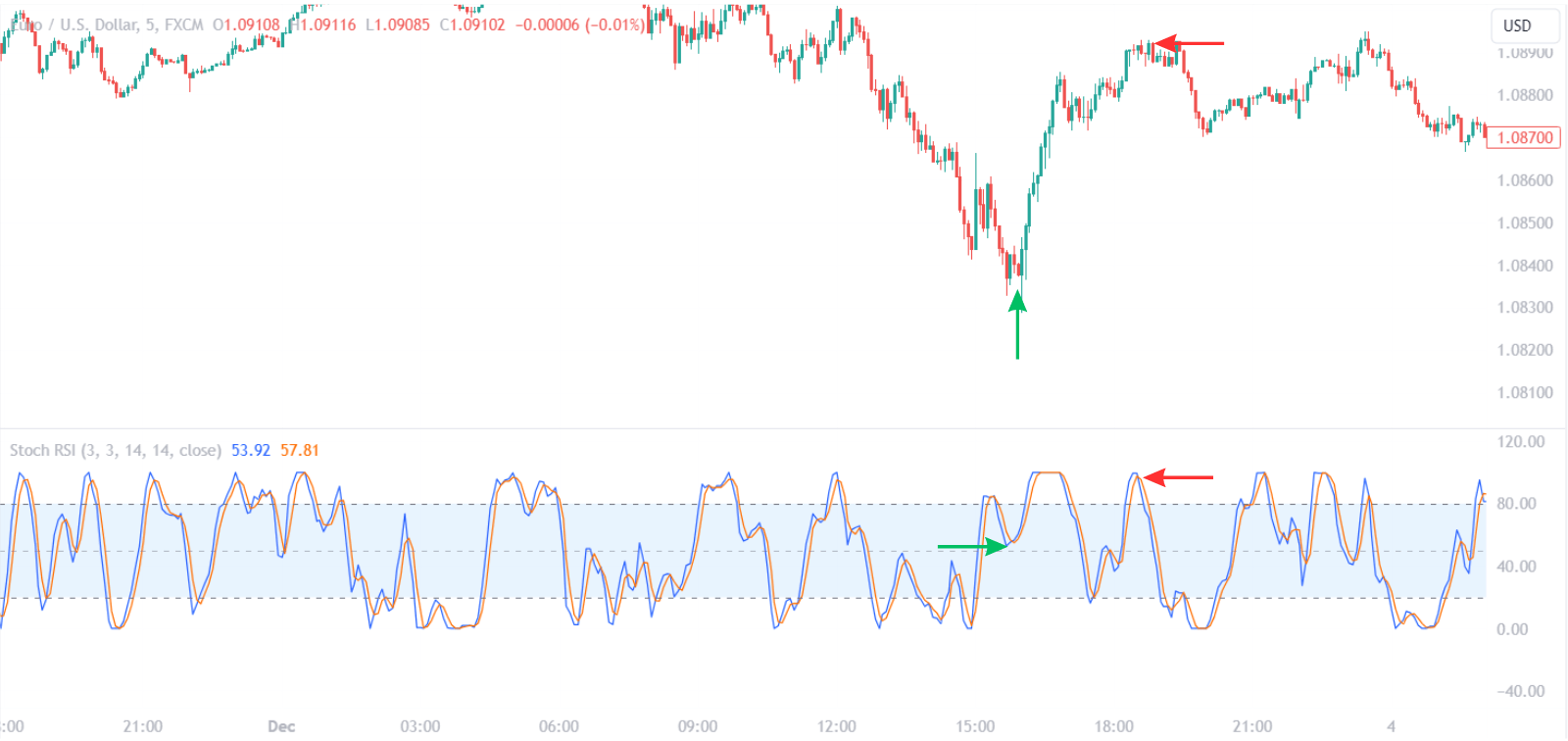

- Overkjøpt territorium: Når StochRSI er over 0.8, anses eiendelen som overkjøpt. Det antyder at prisen kan skyldes en tilbaketrekking eller reversering.

- Oversolgt territorium: Når StochRSI er under 0.2, anses eiendelen som oversolgt. Dette indikerer et potensial for prisøkning eller reversering.

Optimalisering av StochRSI-innstillinger

Traders justerer ofte StochRSI-innstillingene for å passe deres handelsstrategi:

- Tidsperiode: En standardinnstilling er en 14-perioders StochRSI, men denne kan forkortes for mer følsomhet eller forlenges for færre, men mer pålitelige signaler.

- Utjevning: Bruke a glidende gjennomsnitt, for eksempel en 3-dagers Enkelt glidende gjennomsnitt, kan bidra til å jevne ut StochRSI og filtrere ut støy.

Kombinere StochRSI med andre indikatorer

For å dempe risiko av falske signaler, traders kan kombinere StochRSI med andre indikatorer:

- Flytte gjennomsnitt: Kan bidra til å bekrefte trendretningen.

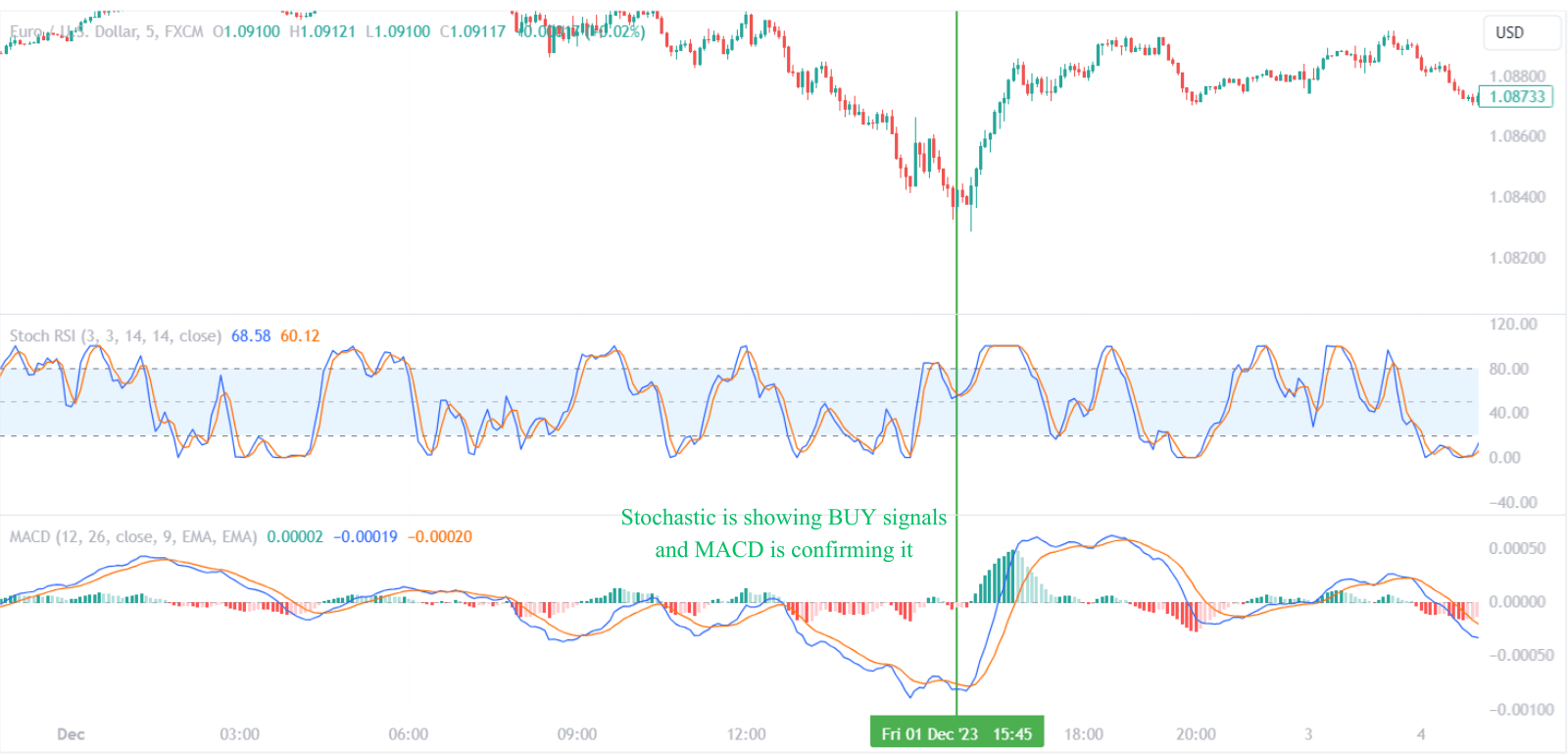

- MACD: De Glidende gjennomsnitt Konvergens Divergens kan gi ytterligere bekreftelse på momentum og trend.

- Bollinger bånd~~POS=HEADCOMP: Når det brukes med StochRSI, kan det hjelpe med å identifisere prisvolatilitet og potensielle prisbrudd.

Praktiske tips for Traders Bruke StochRSI

- Se etter divergenser: Hvis prisen gjør en ny høy eller lav som ikke er speilet av StochRSI, kan det indikere en svekkelsestrend og potensiell reversering.

- StochRSI Crossovers: En crossover av StochRSI over 0.8- eller 0.2-nivået kan signalisere henholdsvis en kjøps- eller salgsmulighet.

- Bruk under ulike markedsforhold: StochRSI kan være effektivt i både trend- og rekkeviddemarkeder, men det er viktig å justere tilnærmingen deretter.

StochRSI – Et verktøy for forbedret markedstiming

StochRSI forbedrer en traders evne til å tidsbestemme markedsinngang og utgang ved å fokusere på hastigheten og endringen av prisbevegelser. Dens følsomhet gjør det til et verdifullt verktøy for de som ønsker å reagere raskt på endringer i markedet. Imidlertid er potensialet for falske signaler nødvendiggjør bruk av ytterligere bekreftelse fra andre teknisk analyse metoder for å validere signalene levert av StochRSI.

2. Hvordan sette opp Stokastisk RSI i handelsplattformen din?

Når du konfigurerer stokastiske RSI, traders bør være klar over de to hovedkomponentene: %K linje og %D linje. %K-linjen er den faktiske verdien av den stokastiske RSI, mens %D-linjen er et glidende gjennomsnitt av %K-linjen, som fungerer som en signallinje. En vanlig praksis er å sette %D-linjen til a 3-periode glidende gjennomsnitt av %K-linjen.

Tolking av Stokastisk RSI innebærer å se etter overkjøpte og oversolgte forhold. Vanligvis verdier over 0.80 indikerer overkjøpte forhold, noe som antyder et potensielt salgssignal, mens verdiene nedenfor 0.20 indikerer oversolgte forhold, antyder et potensielt kjøpssignal. Derimot, traders bør være forsiktige og se etter bekreftelse fra andre indikatorer eller prismønstre for å unngå falske signaler.

Divergens er et annet kritisk konsept når du bruker Stokastisk RSI. Hvis prisen gjør nye høyder mens Stokastiske RSI ikke klarer det, er det kjent som en bearish divergens og kan signalisere en potensiell reversering til nedsiden. Omvendt, a bullish divergens oppstår når prisen gjør nye nedturer, men Stokastisk RSI gjør det ikke, noe som indikerer mulig oppadgående momentum.

Krysser mellom %K-linjen og %D-linjen er også signifikante. Et kryss over %D-linjen kan sees på som et bullish signal, mens et kryss under kan betraktes som bearish. Det er imidlertid viktig å sikre at disse kryssene skjer sammen med andre faktorer, for eksempel støtte- og motstandsnivåer, for å øke deres pålitelighet.

| Stokastisk RSI-komponent | Beskrivelse |

|---|---|

| %K linje | Representerer den faktiske verdien av Stokastisk RSI |

| %D linje | Et glidende gjennomsnitt av %K-linjen, ofte brukt som en signallinje |

| Overkjøpt nivå | Vanligvis satt til 0.80, kan indikere en salgsmulighet |

| Oversolgt nivå | Vanligvis satt til 0.20, kan indikere en kjøpsmulighet |

| Divergens | Avvik mellom prishandling og Stokastisk RSI, som signaliserer potensielle reverseringer |

| Krysser | %K-linjen krysser over eller under %D-linjen, og gir bullish eller bearish-signaler |

Innlemming pris handling analyse, for eksempel lysestakemønstre og støtte/motstandsnivåer, med Stokastiske RSI-avlesninger kan forbedre trade nøyaktighet. For eksempel kan et bullish oppslukende mønster på et oversolgt nivå på Stokastiske RSI være et sterkt kjøpssignal. På samme måte kan et bearish stjerneskuddmønster på et overkjøpt nivå være et robust salgssignal.

Risikostyring bør alltid følge med bruken av tekniske indikatorer. Å sette stop-loss-ordrer på strategiske nivåer og bestemme riktige posisjonsstørrelser kan bidra til å håndtere potensielle tap. Traders bør også være oppmerksomme på økonomiske nyhetsmeldinger som kan forårsake volatilitet og påvirke effektiviteten til tekniske analyseindikatorer som Stokastisk RSI.

Ved å kombinere Stokastisk RSI med en omfattende handelsplan og god risikostyringspraksis, traders kan ta sikte på å forbedre presisjonen av sine markedsinnganger og -utganger, noe som potensielt kan føre til mer konsistente handelsresultater.

2.1. Velge riktig tidsramme

Tidsrammevalg for Stokastisk RSI:

| Trader Type | Foretrukket tidsramme | Formål |

|---|---|---|

| dag Traders | 1-minutt til 15-minutters diagrammer | Fang raske bevegelser i løpet av dagen |

| Svinge Traders | 1-timers til 4-timers diagrammer | Balanser signalfrekvens med markedsstøyfiltrering |

| Stilling Traders | Daglige diagrammer | Skaff pålitelig momentum og trendreverseringsindikatorer |

Optimalisering og backtesting:

- Juster Stokastiske RSI-innstillinger for å matche den valgte tidsrammen.

- Backtest strategier ved hjelp av historiske data.

- Sikt etter en balanse mellom signalnøyaktighet og antall trade Muligheter.

Ved å nøye velge og optimalisere tidsrammen og Stokastiske RSI-innstillinger, traders kan forbedre sjansene deres for å gjennomføre vellykket trades som er synkronisert med deres individuelle trading strategier og risikotoleransenivåer. Det er viktig å huske at ingen enkelt tidsramme eller indikatorinnstilling vil fungere for alle traders eller markedsforhold, gjør personalisering og kontinuerlig evaluering nøkkelkomponenter i en robust handelsstrategi.

2.2. Justering av indikatorinnstillingene

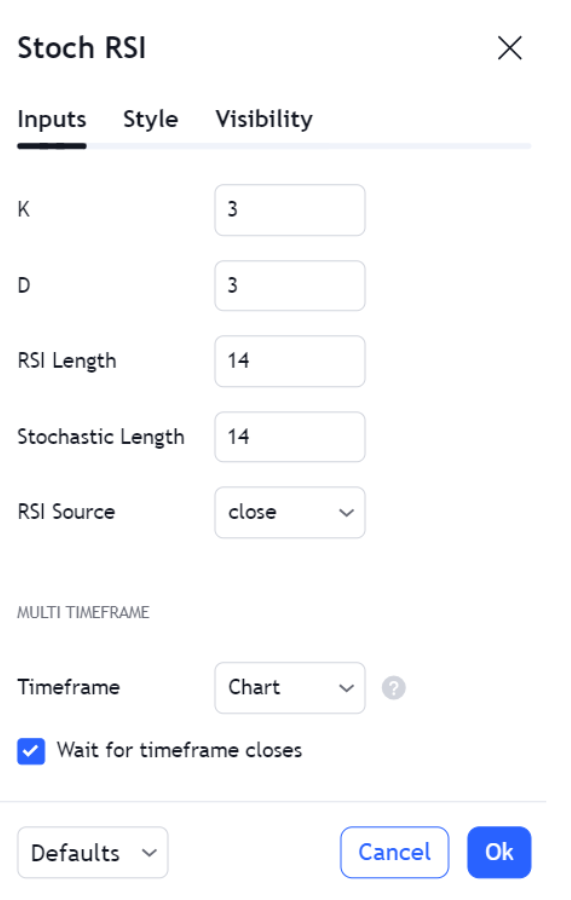

Når du konfigurerer stokastiske RSI for optimal ytelse bør du vurdere disse nøkkelinnstillingene:

- Tilbakeblikk periode: Standard er 14 perioder, men dette kan justeres for mer eller mindre følsomhet.

- %K linjeutjevning: Endring av beregningsperioden påvirker reaksjonen på markedsendringer.

- %D Linjeutjevning: Justering av det bevegelige gjennomsnittet av %K-linjen for å finjustere signalfølsomheten.

- Overkjøpte/oversolgte terskler: Vanligvis satt til 80/20, men kan endres til 70/30 eller 85/15 for å passe markedsforholdene.

| Stille | Misligholde | Kortsiktig justering | Langsiktig justering |

|---|---|---|---|

| Tilbakeblikk periode | 14 | 5-9 | 20-25 |

| %K linjeutjevning | 3 | Reduser for raskere respons | Øk for jevnere respons |

| %D Linjeutjevning | 3 | Reduser for raskere respons | Øk for jevnere respons |

| Overkjøpt terskel | 80 | 70 eller 85 | 70 eller 85 |

| Oversolgt terskel | 20 | 30 eller 15 | 30 eller 15 |

Backtesting er et ikke-omsettelig trinn i omstillingsprosessen. Den validerer effektiviteten til de nye innstillingene og justerer dem med trader sin strategi. Denne historiske gjennomgangen reduserer risikoen for å ta i bruk ineffektive innstillinger og øker tilliten til beslutningstaking.

Traders må huske at ingen enkelt setting passer alle markedsforhold. Kontinuerlig evaluering og justering av de stokastiske RSI-parametrene er avgjørende for å opprettholde relevans og nøyaktighet i signalene den gir. Målet er å oppnå en balanse mellom respons på markedsbevegelser og reduksjon av falske signaler, skreddersydd for traders spesifikke tilnærming og markedsmiljø.

2.3. Integrering med kartverktøy

Fremhever rollen til volumindikatorer

Innlemming volumindikatorer sammen med Stochastic RSI kan betydelig styrke påliteligheten til signalene du mottar. Volumindikatorer som On-Balance Volume (OBV) eller volumvektet gjennomsnittspris (VWAP) kan validere momentumet oppdaget av Stokastisk RSI. Et stigende volum under et bullish Stokastisk RSI-signal kan bekrefte kjøpsinteressen, mens et økende volum under et bearish-signal kan tyde på sterkt salgspress.

Kombinasjon med oscillatorer for momentumbekreftelse

Annen oscillatorer, som MACD (Moving Average Convergence Divergence) eller RSI (Relative Strength Index), når de brukes sammen med Stokastisk RSI, kan gi ytterligere bekreftelse på momentum. En bullish crossover i MACD eller en økning over 50 i RSI kan forsterke et kjøpssignal fra Stokastiske RSI.

| Stokastisk RSI-signal | Bekreftelsesindikator | Potensiell handling |

|---|---|---|

| overkjøpt | Bearish MACD Crossover | Vurder å selge |

| solgt | Bullish MACD Crossover | Vurder å kjøpe |

| Nøytral | RSI rundt 50 | Hold/vent på bekreftelse |

Strategisk bruk av lysestakemønstre

Lysestake mønstre kan tjene som et kraftig visuelt hjelpemiddel til Stokastisk RSI-analyse. Mønstre som stearinlys, hammer eller stjerneskudd kan gi umiddelbar innsikt i markedsstemningen. Et bullish oppslukende mønster nær et oversolgt Stokastisk RSI-nivå kan være et sterkt kjøpssignal, mens et stjerneskudd på et overkjøpt nivå kan indikere en potensiell salgsmulighet.

Ved å integrere Stokastiske RSI med en rekke kartverktøy og tekniske indikatorer, traders kan skape et omfattende og dynamisk analyserammeverk. Denne integrasjonen forbedrer ikke bare prediksjonskraften til Stokastiske RSI, men gir også mulighet for en mer nyansert forståelse av markedsdynamikken, noe som fører til mer strategiske og informerte handelsbeslutninger.

3. Hvordan bruke Stokastisk RSI til Trade Signaler?

Ved bruk av stokastiske RSI, traders bør være oppmerksomme på følgende nøkkelpunkter for å maksimere effekten:

- Betingelser for overkjøp/oversolgt: De tradisjonelle tersklene på 0.80 for overkjøpt og 0.20 for oversolgte forhold er utgangspunkt. Juster disse nivåene for å passe bedre til eiendelens historiske oppførsel og gjeldende markedsforhold.

- Signallinjeoverganger: Vær oppmerksom på %K-linjen som krysser over %D-linjen. En crossover over %D-linjen kan være en kjøpsmulighet, mens en crossover nedenfor kan tyde på at det er på tide å selge.

- Divergens: Vær alltid på utkikk etter avvik mellom StochRSI og pris, da de kan være forløpere til en reversering. Bekreft imidlertid med tilleggsindikatorer for å unngå falske positiver.

- Bekreftelse med andre indikatorer: Bruk ytterligere tekniske analyseverktøy som glidende gjennomsnitt, MACD eller lysestakemønstre for å bekrefte StochRSI-signaler, noe som kan føre til mer robuste handelsbeslutninger.

- Justering for volatilitet: I svært volatile markeder kan StochRSI gi hyppige og noen ganger misvisende signaler. Juster følsomheten til StochRSI eller overkjøpt/oversolgt tersklene for å passe markedets volatilitet.

- Risikostyring: Selv med en pålitelig indikator som StochRSI, er det avgjørende å praktisere forsvarlig risikostyring. Sett stop-loss-ordrer og risiker bare en liten prosentandel av handelskapitalen på en gitt trade.

| Hovedhensyn | Beskrivelse |

|---|---|

| Overkjøpt/oversolgt nivåer | Juster terskler for å passe til eiendelen og volatilitet på markedet. |

| Crossovers | Overvåk %K og %D linjekryss for potensielle kjøps-/salgssignaler. |

| Divergens | Se etter prisindikator-divergens og bekreft med andre verktøy. |

| Ytterligere indikatorer | Bekreft signaler med andre tekniske analysemetoder. |

| Volatilitetsjustering | Endre følsomhet og terskler i volatile markeder. |

| Risk Management | Bruk stop-loss-ordrer og administrer trade størrelse. |

Ved å integrere StochRSI i en omfattende handelsstrategi og kombinere den med andre tekniske analyseverktøy, traders kan bedre navigere i kompleksiteten i markedet og ta mer informerte beslutninger.

3.1. Identifisering av overkjøpte og oversolgte forhold

Divergens er et annet kritisk konsept når du bruker StochRSI. Det oppstår når prisen på en eiendel beveger seg i motsatt retning av indikatoren. EN bullish divergens skjer når prisen registrerer et lavere lavpunkt, men StochRSI danner et høyere lavpunkt. Dette tyder på svekket nedadgående momentum, og traders kan forutse en kommende oppadgående prisbevegelse. På baksiden, en bearish divergens er når prisen treffer et høyere høydepunkt mens StochRSI setter et lavere høydepunkt, noe som indikerer potensiell nedadgående prishandling fremover.

| Divergenstype | Pris handling | StochRSI Action | Potensielt signal |

|---|---|---|---|

| Bullish | Nedre Lav | Høyere Lav | Bevegelse oppover |

| bearish | Høyere Høy | Lavere Høy | Nedadgående bevegelse |

De StochRSI-innstilling er en annen faktor som traders kan justere for å passe deres handelsstil og mål. Standardinnstillingen innebærer vanligvis en tidsramme på 14 perioder, men denne kan endres for mer følsomhet eller jevnhet. En kortere tidsramme kan gi tidligere signaler, men kan også øke risikoen for falske positiver. Omvendt kan en lengre tidsramme gi mer pålitelige signaler på bekostning av aktualitet.

Innlemming trendanalyse kan ytterligere forbedre effektiviteten til StochRSI. I en sterk opptrend kan overkjøpte forhold være mindre indikasjoner på en betydelig reversering, ettersom markedet kan fortsette å presse høyere. På samme måte, i en nedadgående trend, kan det hende at oversolgte forhold ikke signaliserer en umiddelbar snuoperasjon. Å gjenkjenne den rådende trenden kan hjelpe traders bestemmer hvordan de skal tolke og handle på StochRSI-avlesninger.

- I opptrender: Overkjøpte forhold kan være mindre betydningsfulle; se etter fall som kjøpsmuligheter.

- I nedadgående trender: Oversolgte forhold kan vedvare; rally kan være shorting muligheter.

Risikostyring er avgjørende ved handel basert på StochRSI-signaler. Traders bør alltid bruke stopp-tap-ordrer for å beskytte mot markedsbevegelser som strider mot deres posisjoner. I tillegg er størrelsen på en trade skal kalibreres i henhold til traders risikotoleranse og volatiliteten i markedet.

Til slutt er det verdt å merke seg at StochRSI bare er ett verktøy i en traders arsenal. Vellykket handel krever ofte en helhetlig tilnærming, med tanke på fundamentale forhold, markedssentiment og andre tekniske indikatorer ved siden av StochRSI. Ved å gjøre dette, traders kan ta mer informerte beslutninger og navigere i markedene med større selvtillit.

3.2. Gjenkjenne bullish og bearish divergenser

Identifisere divergenser: En trinnvis tilnærming

- Overvåk trenden: Begynn med å observere den generelle trenden i prisdiagrammet. Trender markedet oppover, nedover, eller er det rekkevidde?

- Finn ekstremer i prishandling: Se etter de siste toppene og dalene i prisdiagrammet. Dette er referansepunktene dine for å sammenligne med Stokastisk RSI.

- Sammenlign med Stokastisk RSI: Juster toppene og bunnene i prisdiagrammet med tilsvarende høyder og nedturer i Stokastisk RSI. Beveger de seg i harmoni, eller er det et avvik?

- Identifiser typen divergens:

- Bullish divergens: Pris gjør en lavere lav, men Stokastisk RSI gjør en høyere lav.

- Bearish divergens: Pris gjør en høyere high, men Stochastic RSI gjør en lavere high.

- Søk bekreftelse: Før du handler på en divergens, vent på ytterligere signaler som en crossover i Stokastisk RSI eller mønsterutbrudd i prisdiagrammet.

- Evaluer mot andre indikatorer: Kryssverifiser avviket med andre tekniske indikatorer som glidende gjennomsnitt, MACD eller volum for et mer robust handelssignal.

Viktige hensyn ved handelsavvik

- Tålmodighet er avgjørende: Å hoppe pistolen før en klar bekreftelse kan føre til falske starter. Vent til markedet gir et klart signal.

- Trendstyrke er viktig: Divergenser er mindre pålitelige i sterke trendmarkeder der momentum kan overstyre divergenssignalet.

- Risk Management: Bruk alltid stop-loss-ordrer for å redusere risikoen i tilfelle divergensen ikke resulterer i forventet prisreversering.

- Markedskontekst: Vurder de bredere markedsforholdene og økonomiske nyheter som kan påvirke aktivapriser og potensielt ugyldiggjøre divergensoppsett.

Bruk av divergenser ved siden av andre strategier

- Prismønstre: Kombiner avvik med klassiske prismønstre som hode og skuldre, trekanter eller doble topper/bunner for et samløp av signaler.

- Fibonacci Nivåer: Bruk Fibonacci retracement-nivåer for å finne potensielle reverseringspunkter som stemmer overens med divergenssignaler.

- Lysestakeformasjoner: Se etter bullish eller bearish lysestakemønstre for å bekrefte reverseringssignaler foreslått av divergenser.

Ved å integrere divergenser i en omfattende handelsstrategi og vurdere den bredere markedskonteksten, traders kan forbedre sin beslutningsprosess og potensielt øke suksessraten i markedene.

3.3. Kombinasjon med andre tekniske indikatorer

Innlemme stokastiske RSI med Eksponentiell Flytende Gjennomsnitt (EMA) kan tilby traders en dynamisk metode for trendbekreftelse og signalpresisjon. EMA gir et jevnet prisgjennomsnitt som reagerer raskere på nylige prisendringer enn et enkelt glidende gjennomsnitt. Når Stokastisk RSI krysser over eller under en EMA, kan det være en indikasjon på en endring i trendmomentum.

Volumindikatorer, slik som Balansevolum (OBV), kan også utfylle Stokastiske RSI ved å bekrefte styrken til en trend. En økende OBV sammen med en Stokastisk RSI som beveger seg ut av oversolgt territorium kan indikere en sterk oppadgående trend, mens en synkende OBV kan bekrefte et bearish signal fra Stokastiske RSI.

Fibonacci retracement nivåer tilby et nytt lag med analyse når det brukes med Stokastisk RSI. Traders kan se etter at Stokastiske RSI signaliserer en reversering rundt viktige Fibonacci-nivåer, som ofte fungerer som støtte eller motstand. Denne kombinasjonen kan være spesielt kraftig under retracements i en sterk trend.

Lysestake mønstre, slik som doji, hammere eller oppslukende mønstre, kan gi visuell bekreftelse på potensielle reverseringer eller trendfortsettelser. Når disse mønstrene oppstår i forbindelse med Stokastiske RSI-signaler, kan det forbedre trade oppsettets pålitelighet.

Integrering av Stokastisk RSI med andre tekniske indikatorer gir mulighet for en mangefasettert tilnærming til markedsanalyse. Her er en tabell som oppsummerer noen av kombinasjonene:

| Stokastisk RSI + | Formål med kombinasjon |

|---|---|

| MACD | Bekreft overkjøpte/oversolgte forhold og valider trendreverseringer |

| RSI | Gi samtidige signaler for å redusere falske positiver |

| Bollinger Bands | Identifiser potensielle trendvendinger eller fortsettelser |

| Støtte/motstandsnivåer | Forsterke trade signaler med kartleggingsteknikker |

| EMA | Bekreft trendretning og momentumskift |

| Volumindikatorer | Validere trendstyrke og potensielle reverseringer |

| Fibonacci retracement | Spot reverseringer på viktige støtte/motstandsnivåer |

| lysestake Patterns | Visuell bekreftelse av Stokastiske RSI-signaler |

diversifisering av analyse og kryssverifisering gjennom disse kombinasjonene kan føre til mer informert beslutningstaking i handel. Derimot, traders bør være klar over potensialet for overkompliserende deres strategi med for mange indikatorer, noe som kan føre til analyse lammelse. Å balansere enkelhet og grundighet er nøkkelen til en effektiv handelsstrategi.

4. Hva er de beste strategiene for å implementere Stokastisk RSI?

Konsolideringsmarkeder

I perioder med konsolidering kan Stokastisk RSI hjelpe traders identifisere potensielle utbrudd. EN innsnevring av rekkevidde i Stokastisk RSI, lik en prisklemme, kan gå foran et utbrudd. Traders bør overvåke for en skarp sving vekk fra mellomområdet (50-nivå), noe som kan indikere retningen til utbruddet. Posisjoner kan startes når Stokastisk RSI bekrefter utbruddsretningen, med ytterligere bekreftelse fra prishandling.

| Markedstilstand | Stokastisk RSI-strategi | Bekreftelse |

|---|---|---|

| konsolidering | Overvåk for RSI-klemming | Pris action breakout |

Flyktige markeder

I volatile markeder kan Stokastisk RSI brukes til å måle momentum skifter. Raske bevegelser i Stokastisk RSI kan signalisere sterkt kjøps- eller salgspress. I slike tider, traders kan bruke en kortere tidsramme for Stokastisk RSI for å fange opp disse raske endringene. Trades er vanligvis kortsiktige, og utnytter skarpe prisbevegelser.

| Markedstilstand | Stokastisk RSI-strategi | Trade Varighet |

|---|---|---|

| flyktige | Kortsiktige momentumskifter | Kortsiktig |

Divergenshandel

Divergens mellom Stokastisk RSI og prishandling kan være et kraftig signal for traders. EN bullish divergens oppstår når prisene gjør et nytt lavpunkt, men Stokastiske RSI gjør et høyere lavpunkt, noe som tyder på svekket nedadgående momentum. Omvendt, a bearish divergens er når prisene treffer et nytt høydepunkt med Stokastisk RSI som gjør en lavere høyde, noe som indikerer falming oppadgående momentum. Disse avvikene kan gå foran trendvendinger.

| Divergenstype | Pris handling | stokastiske RSI | Forventet resultat |

|---|---|---|---|

| Bullish | Ny lav | Høyere lav | Reversering til oppside |

| bearish | Ny høy | Lavere høy | Reversering til nedside |

Kombinerer Stokastisk RSI med andre indikatorer

Glidende gjennomsnitt

Integrering av Stokastisk RSI med glidende gjennomsnitt kan filtrere signaler og gi trendkontekst. For eksempel, bare å ta kjøpssignaler når prisen er over et glidende gjennomsnitt kan forbedre oddsen for en suksess trade i en oppgående trend. Omvendt, å selge når prisen er under et glidende gjennomsnitt i en nedadgående trend, stemmer overens med den rådende markedsretningen.

Bollinger Bands

Kombinerer Stokastisk RSI med Bollinger Bands gir innsikt i volatilitet og ekstreme priser. En Stokastisk RSI-avlesning over 80 når prisen berører det øvre Bollinger-båndet kan signalisere en overkjøpt tilstand, mens en lesning under 20 med prisen på det nedre båndet kan indikere en oversolgt tilstand.

Volumindikatorer

Volumindikatorer sammen med Stokastisk RSI kan bekrefte eller avkrefte styrken bak et trekk. For eksempel kan et oppoverprisutbrudd med en høy Stokastisk RSI og økende volum bekrefte den bullish sentimentet. I motsetning, hvis volumet synker under et utbrudd, kan det tyde på mangel på overbevisning.

Tilpasning av Stokastisk RSI til handelsstiler

Day Trading

dag traders kan dra nytte av raske signaler levert av Stokastiske RSI. Å bruke en kortere tidsramme og kombinere den med nivåpauser eller lysestakemønstre kan føre til effektive trade inn- og utganger gjennom handelsdagen.

Swing Trading

Svinge traders kan foretrekke en lengre tidsramme for Stokastisk RSI for å jevne ut kortsiktig volatilitet. Swingtrading innebærer å holde posisjoner i flere dager eller uker, så å justere Stokastiske RSI med ukentlige høyder og nedturer kan være mer fordelaktig enn daglige svingninger.

Posisjonshandel

Stilling traders kan bruke Stokastiske RSI for å identifisere styrken til trenden over måneder eller til og med år. Bruk av en langsiktig Stokastisk RSI-innstilling kan hjelpe med å bestemme de beste inngangs- og utgangspunktene for posisjoner som kapitaliserer på store markedsbevegelser.

Praktiske tips for Stokastisk RSI Traders

- Backtest-strategier før du bruker dem på levende markeder for å forstå effektiviteten deres under forskjellige markedsforhold.

- Bruk flere tidsrammer for å bekrefte signaler og få et bredere markedsperspektiv.

- Bruk alltid risikostyring teknikker, for eksempel stop-loss-ordrer, for å beskytte mot ugunstige markedsbevegelser.

- Vær klar over økonomiske utgivelser og nyhetshendelser som kan forårsake plutselige endringer i markedssentiment, som potensielt kan påvirke Stokastiske RSI-avlesninger.

- Kontinuerlig vurdere og avgrense din handelsstrategi basert på ytelse og skiftende markedsdynamikk.

4.1. Trendfølgende strategier

Innlemme stokastiske RSI inn i en trendfølgende strategi innebærer flere trinn. Identifiser først den generelle trenden ved å bruke et langsiktig glidende gjennomsnitt. Hvis prisen er over det glidende gjennomsnittet, fokuser på lange posisjoner; hvis under, er korte posisjoner mer gunstige.

| Trend Type | Pris Posisjon | Stokastisk RSI-strategi |

|---|---|---|

| uptrend | Over MA | Kjøp når Stochastic RSI beveger seg over 80 etter et fall |

| downtrend | Under MA | Selg/Short når Stokastisk RSI beveger seg under 20 etter en økning |

Når trendretningen er etablert, vent til Stokastisk RSI signaliserer en tilbaketrekking innenfor trenden. Dette er vanligvis når Stokastiske RSI forlater det overkjøpte (>80) eller oversolgte (<20) territoriet.

Avvik mellom prisen og Stokastisk RSI kan også gi verdifull innsikt. En bullish divergens oppstår når prisen registrerer et lavere lavpunkt, men Stokastisk RSI danner et høyere lavpunkt, noe som indikerer potensiell trendreversering eller svekkelse av nedtrenden. Motsatt skjer en bearish divergens når prisen treffer et høyere høydepunkt, men Stokastiske RSI gjør en lavere høy, noe som kan signalisere en kommende nedtrend.

For å håndtere risiko effektivt, traders skal plasseres stopp-tap-ordrer. For lange posisjoner kan et stop-loss plasseres under en nylig lav sving, og for korte posisjoner, over en nylig høy sving. Denne teknikken sikrer det traders er beskyttet mot plutselige trendvendinger.

| Posisjonstype | Stop-Loss-plassering |

|---|---|

| Lang | Under siste swing lav |

| Kort | Over siste swing high |

Etterfølgende stopp-tap er spesielt nyttige i trendfølgende strategier som de tillater traders å bo i trade så lenge trenden vedvarer, mens den fortsatt sikrer gevinster hvis trenden begynner å snu.

Til traderere som ønsker å maksimere effektiviteten til Stokastisk RSI i trendfølgende, vurdere å bruke en multi-tidsramme analyse. Ved å bekrefte trender og inngangssignaler på både en høyere og en lavere tidsramme, traders kan øke sannsynligheten for å gå inn i en trade med sterk trendmomentum.

Husk at selv om Stokastisk RSI er et kraftig verktøy, bør det ikke brukes isolert. Å kombinere det med andre tekniske analyseverktøy og riktig risikostyringspraksis er avgjørende for en godt avrundet handelsstrategi.

4.2. Mean Reversion Techniques

Når man engasjerer seg med bety reverseringsstrategier, er det avgjørende å integrere risikostyring. Siden ikke alle overkjøpte eller oversolgte signaler vil resultere i en umiddelbar tilbakegang til gjennomsnittet, traders må være forberedt på scenarier der prisen fortsetter å trende bort fra gjennomsnittet.

Divergens mellom Stokastisk RSI og pris kan tjene som et kraftig verktøy for gjennomsnittlig tilbakevending traders. En divergens oppstår når prisen gjør en ny høy eller lav, men Stokastiske RSI bekrefter ikke dette trekket. Denne mangelen på bekreftelse kan tyde på at momentumet avtar og at en reversering mot middelverdien kan være nært forestående.

Backtesting er et verdifullt skritt i å avgrense strategier for gjennomsnittlig tilbakeføring. Ved å analysere historiske data, traders kan bestemme effektiviteten av deres strategi under ulike markedsforhold. Denne prosessen kan hjelpe til med å justere parametere som lengden på det glidende gjennomsnittet og de stokastiske RSI-innstillingene for å passe bedre til eiendelen som traded.

Volatilitet er en annen faktor som betyr tilbakevending traders bør vurdere. I perioder med høy volatilitet kan prisene avvike ytterligere fra gjennomsnittet, og reverseringer kan være mer brå. Derimot kan miljøer med lav volatilitet tilby mer subtile handelsmuligheter med potensielt lavere risiko.

Tabell: Nøkkelkomponenter i gjennomsnittlige tilbakeføringsstrategier

| Komponent | Beskrivelse |

|---|---|

| Stokastiske RSI-nivåer | Overkjøpte (>80) og oversolgte (<20) målinger kan signalisere potensielle gjennomsnittlige reverseringsmuligheter. |

| Gjennomsnittlig prisklasse | Bruk glidende gjennomsnitt for å bestemme "gjennomsnittlig" pris for eiendelen. |

| Støtte og motstand | Kombiner Stokastiske RSI-signaler med viktige prisnivåer for å styrke trade begrunnelse. |

| Risk Management | Implementer tett stoppe tap og profittmål for å håndtere potensielle tap og fange opp gevinster. |

| Divergens | Overvåk for divergens mellom pris og Stokastisk RSI som en indikator på potensiell prisreversering. |

| Backtesting | Test strategieffektivitet på historiske data for å avgrense parametere og tilnærming. |

| Volatilitetsvurdering | Juster strategisensitiviteten basert på gjeldende markedsvolatilitetsnivåer. |

Mean reversion teknikker er ikke idiotsikre og krever en disiplinert tilnærming til handel. Ved å kombinere Stokastiske RSI-avlesninger med andre analytiske verktøy og opprettholde en sterk risikostyringsprotokoll, traders kan bedre navigere i utfordringene med handel med gjennomsnittlig tilbakevending.

4.3. Tilnærminger til breakout-handel

Å inkludere Stokastisk RSI i en breakout-handelsstrategi innebærer en rekke trinn for å sikre en robust tilnærming:

- Identifiser rekkevidden: Før et breakout kan oppstå, må det være et gjenkjennelig handelsområde. Dette etableres vanligvis ved å identifisere klare støtte- og motstandsnivåer på diagrammet.

- Overvåk den stokastiske RSI: Mens prisen tester disse nivåene, se Stokastiske RSI for potensielle utbruddssignaler. Et trekk utover 80 eller 20 terskelen kan være en tidlig indikator på økende momentum.

- Bekreft med prishandling: Et utbrudd bekreftes når prisen beveger seg utenfor det definerte området med overbevisning. Se etter en lysestake lukke utenfor området for ytterligere bekreftelse.

- Vurder volum: Sørg for at utbruddet er ledsaget av en økning i volum, noe som antyder en konsensus mellom traders og legger til troverdighet til utbruddet.

- Angi Stop-Loss-ordrer: For å håndtere risiko, bestemme et stop-loss-nivå. Dette er vanligvis plassert rett innenfor området som utbruddet skjedde fra.

- Implementer etterfølgende stopp: Når du er i en lønnsom posisjon, bør du vurdere å bruke etterfølgende stopp-tap for å sikre gevinster samtidig som du gir fleksibiliteten til at posisjonen kan vokse.

- Reevaluer Stokastiske RSI-avlesninger: Overvåk den stokastiske RSI kontinuerlig for tegn på divergens eller tilbakevending til normale nivåer, noe som kan indikere at momentumet avtar.

Tabell: Stokastisk RSI Breakout Trading Sjekkliste

| Trinn | Handling | Formål |

|---|---|---|

| 1 | Identifiser rekkevidden | Etabler støtte og motstandsnivåer |

| 2 | Overvåk den stokastiske RSI | Se etter momentumskifter |

| 3 | Bekreft med prishandling | Valider breakout med prisbevegelse |

| 4 | Vurder volum | Bekreft utbruddsstyrke med volumanalyse |

| 5 | Angi Stop-Loss-ordrer | Håndter nedsiderisiko |

| 6 | Implementer etterfølgende stopp | Beskytt fortjenesten samtidig som du tillater vekst |

| 7 | Reevaluer Stokastiske RSI-avlesninger | Overvåk etter tegn på trendutmattelse |

Risikostyring er en integrert del av breakout-handel med Stokastiske RSI. Selv om verktøyet kan gi verdifulle signaler, er det ikke ufeilbarlig. Å kombinere det med andre tekniske indikatorer, for eksempel glidende gjennomsnitt eller Bollinger Bands, kan gi en mer omfattende oversikt over markedsforholdene og bidra til å filtrere ut falske signaler.

Backtesting en strategi som involverer Stokastisk RSI anbefales også. Historiske data kan gi innsikt i hvordan denne metoden kan fungere under ulike markedsforhold, noe som tillater det traders for å avgrense tilnærmingen før de bruker den på levende markeder.

Tålmodighet spiller en nøkkelrolle i breakout trading. Venter på at alle kriteriene er på linje før du utfører en trade kan bidra til å unngå falske utbrudd og forbedre sjansene for å gå inn i en trade med sterk fart bak seg.